Chi phí thuế thu nhập doanh nghiệp

Chi phí thuế thu nhập doanh nghiệp là gì? Chế độ kế toán chi phí Thuế TNND

Chi phí thuế thu nhập doanh nghiệp là gì?

Là tổng chi phí thuế thu nhập hiện hành; và chi phí thuế thu nhập hoãn lại khi xác định lợi nhuận hoặc lỗ của một kỳ.

Nguyên tắc kế toán chi phí thuế thu nhập doanh nghiệp tại tài khoản 821

– Căn cứ Điều 95 Thông tư 200/2014/TT-BTC.

– Nguyên tắc chung

+ Tài khoản này dùng để phản ánh chi phí Thuế TNDN của DN bao gồm chi phí Thuế TNDN hiện hành; và chi phí Thuế TNDN hoãn lại phát sinh trong năm làm căn cứ xác định kết quả hoạt động kinh doanh sau thuế của DN trong năm tài chính hiện hành.

+ Chi phí Thuế TNDN hiện hành là số thuế Thuế TNDN phải nộp tính trên thu nhập chịu thuế trong năm và thuế suất thuế thu nhập doanh nghiệp hiện hành.

+ Chi phí Thuế TNDN hoãn lại là số thuế thu nhập doanh nghiệp sẽ phải nộp trong tương lai phát sinh từ việc:

- Ghi nhận thuế thu nhập hoãn lại phải trả trong năm;

- Hoàn nhập tài sản thuế thu nhập hoãn lại đã được ghi nhận từ các năm trước.

+ Thu nhập Thuế TNDN hoãn lại là khoản ghi giảm chi phí Thuế TNDN hoãn lại phát sinh từ việc:

- Ghi nhận tài sản thuế thu nhập hoãn lại trong năm;

- Hoàn nhập thuế thu nhập hoãn lại phải trả đã được ghi nhận từ các năm trước.

– Nguyên tắc kế toán chi phí thuế thu nhập doanh nghiệp hiện hành

+ Hàng quý; kế toán căn cứ vào tờ khai Thuế TNDN để ghi nhận số Thuế TNDN tạm phải nộp vào chi phí Thuế TNDN hiện hành.

- Cuối năm tài chính, căn cứ vào tờ khai quyết toán thuế;

- Nếu số Thuế TNDN tạm phải nộp trong năm nhỏ hơn số phải nộp cho năm đó; kế toán ghi nhận số Thuế TNDN phải nộp thêm vào chi phí thuế thu nhập doanh nghiệp hiện hành.

- Ngược lại kế toán phải ghi giảm chi phí Thuế TNDN hiện hành là số chênh lệch giữa số Thuế TNDN tạm phải nộp trong năm lớn hơn số phải nộp.

+ Trường hợp phát hiện sai sót không trọng yếu liên quan đến khoản Thuế TNDN phải nộp của các năm trước:

- DN được hạch toán tăng hoặc giảm số thuế TNDN phải nộp của các năm trước vào chi phí Thuế TNDN hiện hành của năm phát hiện sai sót.

+ Đối với các sai sót trọng yếu; kế toán điều chỉnh hồi tố theo quy định của Chuẩn mực kế toán – “Thay đổi chính sách kế toán; ước tính kế toán và các sai sót”.

+ Khi lập Báo cáo tài chính; kế toán phải kết chuyển chi phí thuế TNDN hiện hành phát sinh vào tài khoản 911; – “Xác định kết quả kinh doanh” để xác định lợi nhuận sau thuế trong kỳ kế toán.

– Nguyên tắc kế toán chi phí thuế thu nhập doanh nghiệp hoãn lại

+Khi lập Báo cáo tài chính; kế toán phải xác định chi phí thuế thu nhập hoãn lại; theo quy định của Chuẩn mực kế toán “Thuế thu nhập doanh nghiệp”.

+ Kế toán không được phản ánh vào tài khoản này tài sản thuế thu nhập hoãn lại; hoặc thuế thu nhập hoãn lại phải trả phát sinh từ các giao dịch được ghi nhận trực tiếp vào vốn chủ sở hữu.

+ Cuối kỳ, kế toán phải kết chuyển số chênh lệch giữa số phát sinh bên Nợ; và số phát sinh bên Có TK 8212 – “Chi phí thuế thu nhập doanh nghiệp hoãn lại” vào tài khoản 911 – “Xác định kết quả kinh doanh”.

Kết cấu và nội dung phản ánh của tài khoản 821 – Chi phí thuế thu nhập doanh nghiệp

Kết cấu và nội dung phản ánh chung

- Bên Nợ:

– Chi phí Thuế TNDN hiện hành phát sinh trong năm;

– Thuế TNDN hiện hành của các năm trước phải nộp bổ sung do phát hiện sai sót không trọng yếu của các năm trước được ghi tăng chi phí Thuế TNDN hiện hành của năm hiện tại;

– Chi phí Thuế TNDN hoãn lại; phát sinh trong năm từ việc ghi nhận thuế thu nhập hoãn lại phải trả (là số chênh lệch giữa thuế thu nhập hoãn lại; phải trả phát sinh trong năm lớn hơn thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm);

– Ghi nhận chi phí Thuế TNDN hoãn lại; (số chênh lệch giữa tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm; lớn hơn tài sản thuế thu nhập hoãn lại phát sinh trong năm);

– Kết chuyển chênh lệch giữa số phát sinh bên Có TK 8212 – “Chi phí Thuế TNDN hoãn lại” > số phát sinh bên Nợ TK 8212; – “Chi phí Thuế TNDN hoãn lại” phát sinh trong kỳ vào bên Có tài khoản 911 – “Xác định kết quả kinh doanh”.

- Bên Có:

– Số Thuế TNDN hiện hành thực tế phải nộp trong năm nhỏ hơn số Thuế TNDN hiện hành tạm phải nộp được giảm trừ vào chi phí Thuế TNDN hiện hành đã ghi nhận trong năm;

– Số thuế TNDN phải nộp được ghi giảm do phát hiện sai sót không trọng yếu của các năm trước; được ghi giảm chi phí Thuế TNDN hiện hành trong năm hiện tại;

– Ghi giảm chi phí Thuế TNDN hoãn lại; và ghi nhận TS Thuế thu nhập (TTN) hoãn lại;(số chênh lệch: TS TTN hoãn lại phát sinh trong năm > TS TTN hoãn lại đc hoàn nhập trong năm);

– Ghi giảm chi phí Thuế TNDN hoãn lại (số chênh lệch giữa thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm lớn hơn thuế thu nhập hoãn lại phải trả phát sinh trong năm);

– Kết chuyển số chênh lệch giữa;: chi phí Thuế TNDN phát sinh trong năm > khoản đc ghi giảm chi phí Thuế TNDN hiện hành trong năm; vào tài khoản 911 – “Xác định kết quả kinh doanh”;

– Kết chuyển số chênh lệch; giữa số phát sinh bên Nợ TK 8212 > số phát sinh bên Có TK 8212; – “Chi phí Thuế TNDN hoãn lại”; phát sinh trong kỳ vào bên Nợ tài khoản 911 – “Xác định kết quả kinh doanh”.

Tài khoản 821 – “Chi phí Thuế TNDN ” không có số dư cuối kỳ.

Tài khoản 821- Chi phí thuế TNDN có 2 tài khoản cấp 2:

– Tài khoản 8211 – Chi phí Thuế TNDN hiện hành;

– Tài khoản 8212 – Chi phí Thuế TNDN hoãn lại.

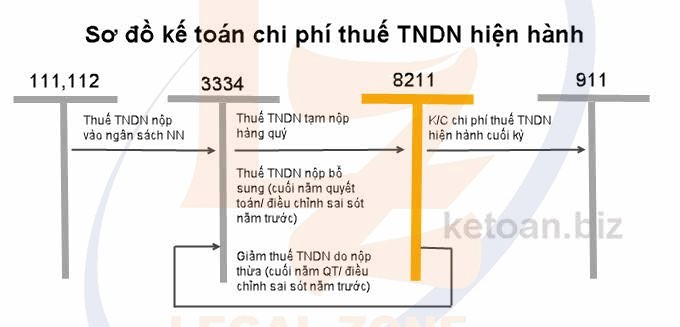

Kết cấu và nội dung phản ánh của tài khoản 8211 – Chi phí thuế TNDN hiện hành

- Bên Nợ:

– Thuế TNDN phải nộp tính vào chi phí Thuế TNDN hiện hành phát sinh trong năm;

– Thuế TNDN của các năm trước phải nộp bổ sung do phát hiện sai sót không trọng yếu của các năm trước được ghi tăng chi phí Thuế TNDN hiện hành của năm hiện tại.

- Bên Có:

– Số Thuế TNDN hiện hành thực tế phải nộp trong năm nhỏ hơn số Thuế TNDN tạm phải nộp được giảm trừ vào chi phí thuế thu nhập doanh nghiệp hiện hành đã ghi nhận trong năm;

– Số thuế thu nhập doanh nghiệp phải nộp được ghi giảm do phát hiện sai sót không trọng yếu của các năm trước được ghi giảm chi phí thuế thu nhập doanh nghiệp hiện hành trong năm hiện tại;

– Kết chuyển chi phí thuế thu nhập doanh nghiệp hiện hành vào bên Nợ tài khoản 911 – “Xác định kết quả kinh doanh”.

Tài khoản 8211 – “Chi phí thuế thu nhập doanh nghiệp hiện hành” không có số dư cuối kỳ.

Kết cầu và nội dung phản ánh của tài khoản 8211 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Bên Nợ:

– Chi phí Thuế TNDN hoãn lại phát sinh trong năm từ việc ghi nhận thuế thu nhập hoãn lại phải trả (là số chênh lệch giữa thuế thu nhập hoãn lại phải trả phát sinh trong năm lớn hơn thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm);

– Số hoàn nhập tài sản thuế thu nhập doanh nghiệp hoãn lại đã ghi nhận từ các năm trước (là số chênh lệch giữa tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm lớn hơn tài sản thuế thu nhập hoãn lại phát sinh trong năm);

– Kết chuyển chênh lệch giữa số phát sinh bên Có TK 8212 – “Chi phí Thuế TNDN hoãn lại” lớn hơn số phát sinh bên Nợ TK 8212 – “Chi phí Thuế TNDN hoãn lại” phát sinh trong kỳ vào bên Có tài khoản 911 – “Xác định kết quả kinh doanh”.

- Bên Có:

– Ghi giảm chi phí Thuế TNDN hoãn lại; (số chênh lệch giữa tài sản TTN hoãn lại phát sinh trong năm; > TS TTN hoãn lại được hoàn nhập trong năm);

– Ghi giảm chi phí Thuế TNDN hoãn lại; (số chênh lệch giữa TTN hoãn lại phải trả được hoàn nhập trong năm; > TNN hoãn lại phải trả phát sinh trong năm);

– Kết chuyển chênh lệch giữa số phát sinh bên Có TK 8212 – “Chi phí Thuế TNDN hoãn lại” < số phát sinh bên Nợ TK 8212 – “Chi phí thuế thu nhập doanh nghiệp hoãn lại” phát sinh trong kỳ vào bên Nợ tài khoản 911 – “Xác định kết quả kinh doanh”.

Tài khoản 8212 – “Chi phí Thuế TNDN hoãn lại” không có số dư cuối kỳ.

Phương pháp kế toán một số giao dịch kinh tế chủ yếu

- Phương pháp kế toán chi phí Thuế TNDN hiện hành

- Phương pháp kế toán chi phí Thuế TNDN hoãn lại

Mọi chi tiết xin vui lòng liên hệ

LEGALZONE COMPANY

Hotline tư vấn: 0936 037 464

Email: [email protected]

Website: https://lsu.vn/

https://lsu.vn/dich-vu-luat/dich-vu-tu-van-phap-luat/

Địa chỉ: Phòng 1603, Sảnh A3, Toà nhà Ecolife, 58 Tố Hữu, Trung Văn, Nam Từ Liêm, Hà Nội

———————————-

Tư vấn đầu tư nước ngoài/ Foreign investment consultantcy

Tư vấn doanh nghiệp/ Enterprises consultantcy

Tư vấn pháp lý/ Legal consultantcy

Facebook Luật sư Việt Nam: https://www.facebook.com/lsu.vn

Công ty cổ phần giải pháp luật sư Việt Nam

Kênh thông tin luật sư & tư vấn pháp luật. Danh bạ luật sư, công ty luật, đoàn luật sư Việt nam.

Điện thoại: 0936 037 474

Email: [email protected]

- Công ty Luật TNHH Legalzone tuyển dụng vị trí: Chuyên viên Tố tụng

- Công ty luật Legalzone tuyển Nhân Viên Tư Vấn Pháp Luật Doanh nghiệp

- Điều kiện bảo hộ đối với sáng chế

- Doanh nghiệp cần bảo hộ quyền sở hữu trí tuệ những gì?

- Khả năng chịu trách nhiệm của chủ đầu tư dự án trong vụ bé Hạo Nam

- Dịch vụ đăng ký kiểu dáng công nghiệp trọn gói

- Hướng dẫn soạn hồ sơ và mô tả tác phẩm mỹ thuật ứng dụng

- DỊCH VỤ ĐĂNG KÝ NHÃN HIỆU TRỌN GÓI

Tìm kiếm

VD: đơn ly hôn, ly hôn đơn phương, tư vấn luật, tư vấn pháp luật, đơn khởi kiện, luật sư tư vấn…

Chọn vai trò người dùng để bắt đầu đăng ký